Zwei deutsche Finanzanalysten veröffentlichen das überraschende Geheimnis, wie man seine Anlage-Rendite spielend leicht VERDREIFACHT.

* Disclaimer: Der Handel mit Finanzinstumenten ist für die meisten Menschen nicht "einfach". Die hier beschriebene (theoretische) Strategie wäre in der Vergangenheit erfolgreich gewesen, ist jedoch keine Garantie für zukünftige Ergebnisse. Wenn Sie sich dafür entscheiden, Ihre eigene Strategie daran anzupassen, dann sollten Sie immer im Hinterkopf behalten, dass Ihr gesamtes investiertes Kapital in Gefahr ist.

Lieber Investment-Profi!

Möchtest du den einfachsten und effektivsten Trick kennenlernen, mit dem ich die Rendite jeder meiner Investitionen extrem verbessere?

Die Antwort ist: Timing.

Du glaubst, das funktioniert auf keinen Fall? DANN! LIES! NICHT!! WEITER!!! Denn ich werde hier eine Gegenposition vertreten.

Ja, ich weiß, was du jetzt denkst: Time schlägt Timing, denn Timing funktioniert nicht. Das kann man ÜBERALL nachlesen… Aber bist du dir SICHER, dass das immer und 100%ig stimmt?

Die beiden Raiffeisen Research-Finanzanalysten Hofstätter und Schiller sehen das nämlich ganz anders. Und sie haben dazu eine spannende Studie veröffentlicht, die jeder nicht-komplett-Buy-and-Hold-Investor kennen sollte (und auch noch extrem logisch ist)! Doch, bevor ich dazu komme, denke mal über folgendes nach:

Stell dir vor, du kaufst irgendeine Aktie, oder einen Index-ETF. Weil das Wertpapier in den letzten Tagen oder Wochen schön gestiegen ist und die Fundamentaldaten sind gut.

Alle Mitglieder in einschlägigen Gruppen finden das Wertpapier gut und halten den jetzigen Zeitpunkt ideal für einen Kauf.

Und was passiert, wenn man dann gerade eingestiegen ist?

In den nächsten Wochen oder Monaten geht der Kurs NATÜRLICH erstmal nach unten. Das passierte mir jedenfalls immer und war jedes Mal schmerzhaft und belastend für mich – auch wenn ich noch NIE Rat in Aktiengruppen gesucht habe…

Du beruhigst dich damit, dass dein Anlagehorizont ja sowieso mehr als 10 Jahre beträgt. Und bis dahin sind alle anfänglichen Verluste vergessen:

Die Positionsrendite gleicht sich schließlich langfristig der durchschnittlichen Rendite an.

Nach einem Jahr steht deine Position endlich wieder auf Einstand, nachdem du bei minus 40 oder sogar minus 60 Prozent geschwitzt hast. Von nun an kannst Du endlich Rendite machen! Doch die bisherige Performance liegt bei -exakt- NULL.

Mit anderen Worten: Du hatest im ersten Jahr KEINEN CENT Rendite. Ob Du das Geld auf dem Konto, oder in dem Wertpapier hast, ist nach dem ersten Jahr schlichtweg EGAL gewesen.

Hättest du doch nur 3 Monate später gekauft, wäre deine Rendite schon bei rund 40-50 Prozent - In nur 9 Monaten!

Was würde das für die Performance deines Portfolios in 10, 20, oder 30 Jahren bedeuten? Hast Du Lust, das mal an einem konkreten und realitätsnahen Beispiel durchzurechnen? Los geht's!

Stell dir vor, du hast 1.000,- Euro und interessierst dich für SIXT (alles stimmt: KGV, KUV, Wachstum, Dividende).

Es ist August 2018 und du steckst das Geld zu 110,- Euro sofort in das Unternehmen. Du bekommst also 9 Aktien (= 990.- €).

Zunächst läuft auch alles gut, und die 11 Prozent Minus auf 100 Euro sind verkraftbar. Du bist sogar zeitweise im Plus.

Du bist ein guter Investor!

Doch dann fällt die Aktie. Immer weiter und weiter. OHNE GRUND! Erst bei 64,- Euro kommt sie zum Stehen. Deine Position ist zeitweise rund 42% im MINUS (= nur noch 576€ wert). Klingt schon irgendwie nach einer schmerzhaften Erfahrung, oder?

Stell dir vor, du hättest 4 Monate gewartet. Der SIXT-Kurs trifft Ende 2018 auf deine anvisierte Kaufmarke von 70,- Euro und du buchst 14 Aktien für 980,- Euro ein.

Danach warst Du nie mehr als 10% im Minus.

Ende 2019 lag der Kurs wieder bei 90,- Euro. Deine Position könnte nun 9, oder 14 Aktien groß sein. Richtig?

Du hast also nach einem Jahr entweder 810 Euro oder 1.260 Euro Buchwert. Das sind 55,56% (bzw. 450 Euro) mehr durch Szenario 2!

Stell Dir weiterhin vor, die Aktie von SIXT steigt von nun an durchschnittlich um 10% pro Jahr. Wie hoch wäre nun der Wert deiner Position nach 30 Jahren?

Der Wert einer Aktie in 30 Jahren:

1,10^(30) * 90€ = 1.570,45€

Der Wert von 9 Aktien in 30 Jahren:

1.570,45€ * 9 Stück = 14.135.05€

Der Wert von 14 Aktien in 30 Jahren:

1.570,45€ * 14 Stück = 21.986,30€

(Ich erwähne hier jetzt nicht extra, dass der KURS der Aktie natürlich ein anderer sein wird, da vermutlich mehrere Splits vorgenommen wurden, und der Stückpreis irgendwo zwischen 50 und 200 Euro sein wird. Denn das interessiert in der Rechnung schlichtweg nicht.)

Du hast nach 30 Jahren also ganze 7.852,25 Euro MEHR Wert im Portfolio. Nur durch den späteren Kauf der Aktie. Das ist das Achtfache deiner 980-Euro-Investition! Extra. Obendrauf!

Weil Du 4 Monate später(!) investiert hast. Timing schlägt Time.

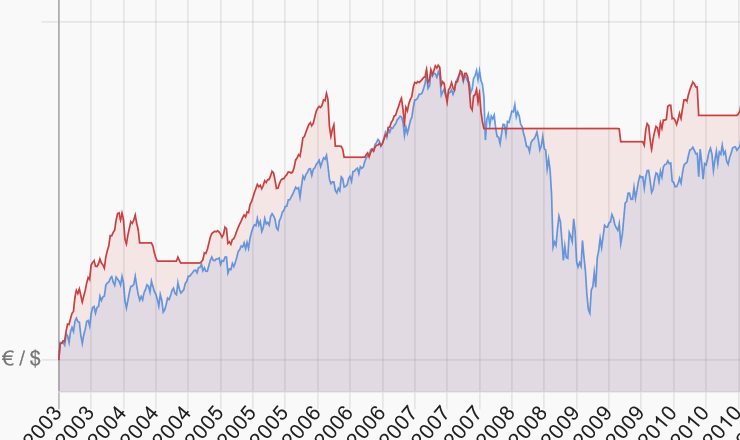

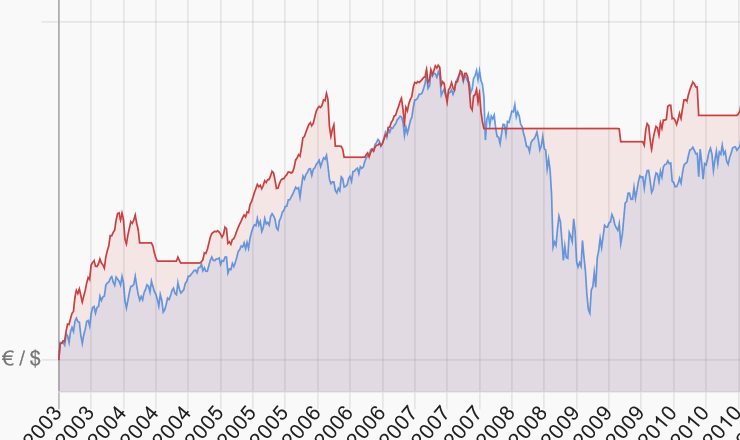

Dieser Umstand ist aber keineswegs auf einzelne Aktien und "Glück" beschränkt. Auch ganze Indizes performen je nach Einstiegsjahr LANGFRISTIG komplett unterschiedlich.

Die häufig zitierte "Langfrist-Rendite im DAX" von 7% weicht nämlich je nach Einstiegsjahr teilweise stark ab!

Zieht man z.B. das Rendite-Dreieck von dividendenadel.de heran, so lässt sich folgendes beobachten:

Ein 50-jähriges Investment (1970 bis 2020) ergab eine durchschnittliche Jahresrendite von genau 7,0%.

Doch ein 45-jähriges Investment ab 1975 hätte eine durchschnittliche Jahresrendite von 9,1% gebracht!

In Zahlen ausgedrückt:

Aus 10.000 Euro wurden in 50 Jahren rund 294.570 Euro.

In 45 Jahren, also 5 Jahre weniger, wäre aus denselben 10.000 Euro aber 503.633 Euro geworden.

Eine Überperformance von rund 71% gegenüber dem 50-jährigen Investment.

Timing schlägt Time!

Diese Statistik enthüllt den Cost-Average-Effekt als Mythos:

Das fairvalue-magazin hat eine sehr spannende Untersuchung durchgeführt. Hier wurde festgestellt, ob eine Einmalanlage in den S&P 500 in der Vergangenheit besser oder schlechter gelaufen wäre, als die "häppchnweise" Einzahlung nach einem monatlichen Sparplan.

Das für Dich vielleicht überraschende Ergebnis: Bei der Besparung über einen Zeitraum von 1 Jahr hat der DCA (Dollar-Cost-Average) in 80% des untersuchten Zeitraums (1960 bis 2018) eine UNTERDURCHSCHNITTLICHE Rendite erreicht.

Bei einer scheibchenweise Einzahlung innerhalb von 5 Jahren in sogar 94,9% der Fälle.

Die restlichen 5,1%, welche eine Überperformance erreicht hätten, wären exakt die Zeiten gewesen, in denen die großen Korrekturen ("Crashs") gewütet haben.

Die Erklärung ist ganz einfach: In ca. 66% der Fälle sind die Preise einer Aufwärts-Bewegung RELATIV zu hoch...

Und genau das haben Hofstätter und Schiller auch herausgefunden:

Die beiden haben untersucht, wie sich die langfristige Jahresrendite (beim S&P500) entwickelt, abhängig davon, wie hoch das durchschnittliche KGV (Kurs-Gewinn-Verhältnis) aller S&P-Unternehmen zum Anlagezeitpunkt war.

Dabei haben Sie das durchschnittliche Markt-KGV mit der Gesamtentwicklung einer hypothetischen 10-Jahres-Anlage verglichen.

Das einfache und logische Ergebnis: Wenn der KURS im Vergleich zum GEWINN der Unternehmen sehr hoch war, ist die langfristige jährliche Rendite viel schlechter, als wenn man auf einen niedrigeren Kurs gewartet hätte. Konkret:

Ein Investor hat nach aktuellem Stand des durchschnittlichen KGVs der US-Konzerne (Anfang 2021 liegt es bei knapp 39) eine Renditeerwartung nach 10 Jahren von 1-2 Prozent pro Jahr.

Läge das durchschnittliche KGV bei nur 15, könnte sich der Investor statistisch gesehen nach 10 Jahren über 15% Rendite pro Jahr freuen.

Die beiden Werte KGV und Rendite weisen demnach für einen längeren Zeitraum eine sehr starke Korrelation auf (R2 von rund 0.91!).

Diese Beobachtung wird in der Fachwelt häufiger thematisiert. So ist die CAPE-Ratio von Nobelpreisträger Robert Shiller (Shiller KGV) ähnlich zu interpretieren und kommt zum gleichen Ergebnis.

Auch philosophicaleconomics.com nähert sich dem Feld auf eine ähnliche Art und Weise und erreicht in seiner Untersuchung einen extrem hohen r-Wert von knapp 0.92. Das bedeutet, dass, würde man auf Basis der Statistik eine Wette auf die Rendite in 10 Jahren abschließen, zu 92 Prozent richtig liegt!

Was heißt das konkret für das Investoren-Portfolio nach 10 Jahren?

In 10 Jahren wächst ein Portfolio aus 10.000.- Euro bei 5% Jahresrendite auf 16.288,- Euro an. Bei 15% p.a. hingegen auf stolze 40.455,58 Euro! Das ist ein Unterschied von 24.167,58 Euro (= die 4,8-fache Rendite).

Du wirst jetzt sagen:

"Das ist ja alles schön und gut und in der Nachbetrachtung immer einfach zu sagen. Leider weiß niemand, wie sich die voraussichtliche langfristige Rendite entwickeln wird und wann der richtige Zeitpunkt gewesen wäre, einzusteigen."

Richtig?

Spätestens an dieser Stelle hören 99,9% aller Investoren mit der Recherche auf. Schließlich ist die gängige Meinung, es gäbe gar keine Möglichkeit von strategischem Timing... oder es ist eine komplizierte Rakenwissenschaft. Die anderen 0,1% schlagen den Markt regelmäßig.

Zu welcher Gruppe gehörst Du? Zu den 99,9%, oder zu den hartnäckigen 0,1%? Und zu welcher Gruppe MÖCHTEST Du gehören?

Du brauchst Dich nicht sofort entscheiden, wenn es dich interessiert, dann lies einfach weiter 😉

(Ich möchte an dieser Stelle nochmal auf philosohicaleconomic.com hinweisen. Hier wird nämlich behauptet, dass die 10jährige Rendite sehr wohl recht exakt vorhergesagt werden kann. Und zwar durch den relativ starken oder schwachen Kapitalzufluss aller relevanter Marktteilnehmer.)

Ein anderer Kritikpunkt könnte für Dich auch sein, dass die Studie im Fairvalue-Magazin von einer Einmaleinlage ausgeht, der Investor also schon zu Beginn seiner Investition das gesamte Geld zur Verfügung hatte. Dadurch kommt das schlechte Abschneiden des DCA zustanden: Das restliche Kapital wurde schließlich nicht verzinst.

Das bedeutet, dass "Time in the Market" doch stimmt. Denn die Einmalanlage führt ja dazu, dass mehr Geld länger im Markt liegt. Und ein Aktien-Sparer sein Geld nur stückchenweise verdient und einzahlt. Das ist richtig. Dazu folgende Gedanken:

Stell Dir vor, du könntest in den betrachteten 58 Jahren nicht nur einmal entscheiden, ob Du dein gesamtes Geld anlegst (oder aus dem Markt nimmst), sondern mehrmals. Und zusätzlich den Zeitpunkt der Einzahlung von zusätzlichem Kapital optimierter vornehmen, als über einen stupiden Market-Order-Sparplan am 1. oder 15. des Monats.

Würde das vielleicht einen Effekt auf deine spätere Rendite haben? Ich denke ja.

Dass diese optimierte Einzahlung (und GANZ wichtig: Auszahlung) systematisch vonstatten gehen kann, möchte ich in diesem Artikel darlegen.

Ich behaupte nämlich, es gibt noch viele weitere einfache Indizien, die dabei helfen zum aktuellen Zeitpunkt herauszufinden, ob eine mittel- bis langfristige Rendite gut oder schlecht ausfallen wird. Und ob man vielleicht noch mit einem Investment warten sollte.

Die Märkte sind wie die Wellen auf einem Ozean. Und wir sind die Passagiere auf einer kleinen Fähre, die keinen echten Einfluss auf diese großen Wasser-Massen haben.

Es ist richtig, dass man bei fallenden Kursen den absoluten Tiefpunkt nie 100% exakt vorhersagen kann. Aber es ist möglich, ein paar logische Punkte zu finden, wohin ein Kurs zurück gehen KÖNNTE.

Wie eben die Beobachtung des Shiller KGV.

Außerdem kann man klare Anzeichen für das Verhalten von Märkten (und damit auch anderer Marktteilnehmer) SEHEN. Wie das Wetter auf dem Meer. Natürlich nur wenn man weiß, wohin man schauen muss!

Und wenn man statt zu "Glauben" oder "Raten" eine wenigstens ETWAS klarere Vorstellung von der eigenen Position auf der Welle hat (eher oben oder eher unten), dann kommt schnell die Erkenntnis:

Wer RELATIV teuer kauft, der hat eine RELATIV niedrige Rendite.

Das gilt für die großen Zyklen, wie auch für kleine Zeitebenen: Immerhin steigt kaum eine Aktie die ganze Zeit. Es gibt immer Zeiten, in denen der Preis über einen größeren Zeitraum fällt. Über Wochen, Monate oder gelegentlich sogar über Jahre! Manchmal korrigiert die Aktie nur um 20%, hin und wieder aber auch gerne mal 50% oder mehr. Ganz ohne "Crash". Und ganz ohne verschlechterte Bilanzen.

Das ist oft nur die Talsohle einer Welle.

Wie Apple Ende 2018 zum Beispiel: Minus 38% in nur wenigen Wochen.

Wir wissen, dass es zu der Zeit eine allgemeinmarktliche Schwäche gab und die breite Aktien-Front gesunken ist. Selbst die besten, profitabelsten und qualitativ hochwertigsten Unternehmen haben abgegeben!

Der eigentliche Trick liegt also einzig und allein darin, sein Geld NICHT in Zeiten zu investieren, in denen wir uns in einer bereits ausgeprägten AUFWÄRTS-Bewegung befinden, sondern in einer allgemein-marktlichen ABWÄRTS-Korerktur...

Ups! Ich habe vermutlich gerade das größte Geheimnis guter Investoren verraten ;) Wenn Du aus diesem Text nur EINE EINZIGE Sache ziehen möchtest, dann lies Dir den vorigen Abschnitt noch einmal LANGSAM und LAUT vor.

Das allein führt nämlich dazu, dass man schon zu Beginn eines Investments schnell mal 50% oder mehr Aktien ZUSÄTZLICH im Depot hat. Einfach, weil die Durchschnittskosten durch das RICHTIGE TIMING entsprechend gesenkt wurden.

Und dieses Timing kann man noch viel weiter systematisieren. Ich zeige Dir später, was es dazu braucht.

Es ist gängiger GLAUBE, dass eine Outperformance an den Märkten quasi nie langfristig erreicht werden kann. Wohingegen niemand ernsthaft bezweifelt, dass es eine ständige Unterperformance gibt. Sie vielleicht sogar die Regel ist.

Ist das nicht merkwürdig?

Ein Aspekt zur Lösung dieses anscheinende Paradox ist reinste Statistik: Wenn alle besser wären, würde auch der Durschnitt besser sein... Es müssen also Dinge getan werden, die NICHT JEDER macht.

Tatsächlich kümmert sich kaum ein Investor um das Timing. Einschlägige Fachliteratur zeigt angeblich klar und deutlich auf, dass es selbst für professionelle Hedgefonds nicht möglich ist, "den Markt" zu schlagen.

Es ist noch schlimmer, der aus der Psychologie bekannte Barnum-Effekt spielt uns hier nämlich einen bösen Streich: Die allgemeine Aussage "Niemand kann den Markt schlagen" wird von Individuen gerne persönlich genommen und akzeptiert, obwohl wir wissen müssten, dass es in der Statistik durchaus starke Ausreißer gibt.

Egal, ob wir Mittelwert, Modalwert oder Median nehmen.

Und auch der von u.a. Gerd Kommer propagierte Durchschnittskosten-Ansatz (Cost-Average-Effekt) für den monatlichen Sparplan in breit gestreute ETFs ist laut Experten und Studien die einzig legitime Möglichkeit eine dauerhaft durchschnittliche Performance zu erreichen.

Das ist zwar nicht falsch, aber auch nicht ganz richtig, wie wir vorhin schon gesehen haben. Denn:

Um eine Simulation zu modellieren, braucht es eine klare Verhaltensdefinition der Teilnehmer. Und hier hat man sich auf einen möglichst passiven Investor geeinigt, der immer häppchenweise (= monatlicher Sparplan) Geld in den Markt einzahlt, aber NIE auszahlt. Komme was wolle.

Für diesen, und NUR für diesen Typus stimmt die Cost-Average-Hypothese.

Allein schon eine KLEINE Anpassung des Verhaltens eines Marktteilnehmers an die erwarteten Marktgegebenheiten (z.B. der Abzug von Aktien-Kapital in den 70ern, weil die risikofreie Rendite in Bonds und Anleihen viel höher war) würde dazu führen, dass eventuelle renditeschwache Jahre oder Jahrzehnte mit einer Überperformance belohnt würden.

Es würde also EINE Aktivität pro Jahr oder auch Jahrzehnt ausreichen, um ein völlig neues Simulationsmodell erstellen zu müssen.

Über die spieltheoretische Modellierung spreche ich später noch einmal…

Das andere fatal schwierige Problem an allen Studien-Designs ist, dass diese Studien immer nur einige wenige Aspekte untersuchen, um einen Zusammenhang festzustellen.

Stell Dir das Problem so vor: Du betrachtest eine komplexe elektronische Platine mit 10.000 Schaltkreisen, die sich alle gegenseitig beeinflussen. Weil Dir die gesamte Platine zu kompliziert ist und Du die Funktion von nur sagen wir 10 dieser Schaltkreise kennst, untersuchst Du die Interaktion von 4 Schaltkreise auf einen korrelativen Zusammenhang.

Und das (nicht überraschende) Ergebnis ist: Es gibt keinen. Oder kaum einen Zusammenhang.

Da wird schnell "Random Walk!" oder "Markteffizienz!" gerufen. Doch das ist viel zu kurz gedacht. Denn wenn mehrere unbekannte (starke) Einflüsse das Ergebnis massiv verwässern, wird eine statistische Signifikanz schnell unsichtbar. Und damit "nicht beweisbar".

Die "Forscher" wissen das auch eigentlich. Aber:

Sie können nun entweder akzeptieren, dass es offensichtlich ca. 99.996 unbekannte Schaltkreise gibt, welche einen höheren Einfluss auf das Ergebnis haben, als sie sich wünschen...

Oder Sie lassen sich in der Fachliteratur für Ihre langwierige, mühsame Arbeit feiern, indem Sie (implizit) behaupten, dass die Grund-Hypothese "Märkte sind nicht vorhersehbar" mal wieder falsifiziert wurde.

Genau das macht jede groß angelegte Untersuchung. Sie betrachtet einen kleinen Aspekt, sucht sich einen Mittelwert und behauptet dann schließlich, dass jedes Individuum, welches oberhalb dieses Mittelwerts liegt, nur "Glück" hatte.

Nur ein temporärer statistischer Ausreißer.

Klar, die "ideale Frau" ist auch IMMER tatsächlich 1,68m groß, hat die Maße 90-60-90, ist blauäugig, blond und langhaarig...

Das ist natürlich ironisch gemeint, zeigt aber, dass man bei einer Kombination von gerade einmal 5 Attributen SEHR viele Ausreißer produziert, für die exakt diese Kombination nicht stimmen würden.

Trotzdem wird dieses Ideal in der Öffentlichkeit gerne monochrom dargestellt. Und genau diese Gefahr besteht bei allen nicht-hinterfragten Glaubenssätzen.

Abgesehen davon gibt es offensichtlich noch ganz anderen Attribute und Entscheidungsebenen, die für die Attraktivität einer Person verantwortlich sind! Etwa Charaktereigenschaften, Geruch, Fähigkeiten... Es gibt unzählige weitere Dimensionen.

Meine Frage an Dich: Was würdest Du tun?

Zugeben, dass Du dümmer bist, als Du Dir wünschst?

Oder doch lieber die gängigen Theorien, die alle auf dem gleichen verfahrenstechnischen Fehler beruhen, weiter füttern und dafür Lob und Anerkennung in der Community bekommen?

Um es klarzustellen: Die Studien werden von sehr intelligenten und fähigen Menschen (wie Kommer) durchgeführt und sind NICHT zu bemängeln. Doch vielleicht überschätzen sich Menschen systematisch, und glauben, mehr erklären zu können, als tatsächlich möglich ist? Und dann auch noch behaupten, dass etwas eben NICHT möglich ist...

Mir scheint da der Spruch sehr passend: "Alle wussten das geht nicht, bis einer kam, der das nicht wusste."

Oder vielleicht überschätzen alle anderen die Aussagekraft der Studien?

Der Autor Hans Rosling (Factfulness) hat in einem anderen Zusammenhang die Beobachtung gemacht, dass besonders intelligente Menschen auch ganz schnell besonders falsch liegen können, wenn sie eine Einschätzung zu etwas geben sollen. - Und damit schlechtere Tipps geben als ein Affe, der Antworten durch Zufall auswählt...

Warum Gerd Kommer trotzdem genau richtig liegt und es gut ist, dass er diese Ratschläge gibt?

Dazu komme ich gleich. Zunächst muss noch ein anderer Aspekt betrachtet werden:

Was in den allermeisten Fällen als "Glück" bezeichnet wird, ist nichts anderes, als das nicht-zugeben-wollen der Tatsache, dass man sich über die wahren Gründe für den Ausgang eines Ereignisses nicht im Klaren ist.

Dass sich der wichtigste Aspekt für eine Systematik NICHT in unserem Betrachtungshorizont liegt. Nicht in unserer subjektiven Welt.

Es ist in unserem kollektiven UNBEWUSSTEN.

Boah, das klingt jetzt ganz schön esoterisch, oder?

Keine Sorge, ist es eigentlich nicht, und ich komme auch direkt auf den Punkt:

Du kennst doch sicher den Spruch "Mehr Glück als Verstand"? Oder auch "Anfängerglück". Der sagt genau das aus. Jemand, der eine Situation nicht überblicken kann, weil er z.B. mit der Thematik noch nie in Berührung gekommen ist, schafft es trotzdem besser zu sein als ein Profi.

Denke an das letzte Mal Monopoly mit deinem 6-jährigen Enkelkind…

In diesem Fall: Die meisten Neu-Investoren werden in einer Phase steigender Allgemeinkurse magisch von der Börse angezogen. Sie schaffen es dann auch noch ohne Vorwissen eine Performance zu erreichen, die von Profis im langjährigen Durchschnitt nicht erreicht wird.

Das war Ender der 1990er Jahre so, und das ist auch 2020 so.

Sie glauben nun kollektiv, dass sie besonders gute Anleger sind, und dass es ewig so weiter geht: Sie werden ihr Leben mit dem Trading finanzieren, müssen nie wieder zur Arbeit und bald eine Insel kaufen!

Doch 2001 platzte die (Traum-)Blase und Privatanleger verloren reihenweise die gesamte Performance der letzten Jahre und teilweise sogar noch VIEL mehr.

Wie kann das sein?

Ganz einfach: Sie hatten keine Ausstiegsszenarien, keine Sicherungspläne: keine echten Strategien. Sie GLAUBTEN schlichtweg, sie "hätten schon alles im Griff", während sie tatsächlich mit einer Nussschale auf dem offenen Ozean der internationalen Märkte unterwegs waren.

Doch dann kam ein kleiner Sturm auf und sie gingen aus lauter Panik reihenweise von Bord - in den sicheren (Investoren-)Tod.

Sie waren sich schlichtweg nicht bewusst, dass ihr "geschicktes Händchen" lediglich eine Folge von guten Bedingungen war, von schönem Wetter mit wenig Wind und viel Sonnenschein.

Sie wussten -und wissen auch heute- nicht, dass sie nicht einmal Ahnung von der KLIMAZONE hatten, in der sie sich befanden.

Der DURCHSCHNITT derselben (ehemaligen) Anleger hat das BIS HEUTE nicht akzeptiert! Sie behaupten bis heute, ihr "Glück" hätte sie verlassen. Ihr Verstand hätte ihnen einen Streich gespielt. Oder noch schlimmer: Sie wären VON ANDEREN BETROGEN worden.

Wer nur EIN BISSCHEN selbstkritisch ist und nach dem persönlichen Desaster beginnt zu recherchieren, der kommt schnell auf den Grund des Scheiterns:

Man hat einfach keinen Plan vom aktuellen Marktklima – und ist damit komplett selbst schuld an seiner Niederlage.

Das ist schwer zu akzeptieren.

Es besteht kein Funken Wissen über die großen Zyklen und welche Faktoren diese beeinflussen, geschweige denn ein Bewusstsein für das aktuelle Wetter!

So KANN man natürlich fallende Temperaturen, Schäfchenwolken und aufkommenden Wind nicht als das sehen, was sie sind: Vorboten für einen Umschwung.

Zurück zu Gerd Kommer.

Der Ratschlag an einen derart (in der Mehrheit) uniformierten, unbewusst und emotional agierenden, sich selbst überschätzenden Traumtänzer kann daher nur einer sein:

Halte Dich an den Durchschnitt, damit fährst Du besser!

Und das stimmt: Man bekommt so wenigstens den Durchschnitt, auch wenn man keinen blassen Schimmer von dem hat, was man tut.

Durchschnitt heißt, mit allen anderen in der Sonne über den Ozean zu schippern und sich KEINE GEDANKEN über den nächsten Tag zu machen, man macht ja sowieso, was ALLE ANDEREN machen...

Doch was passiert, wenn es "plötzlich" anfängt zu regnen? Wenn Sturm aufkommt und die Wellen immer höherschlagen?

Wenn sie so hoch werden, dass man an der Talsohle einer Welle befürchtet die Wassermassen brechen über einem zusammen?

Dann heißt es: Durchhalten. Bleibe bei der Masse. Und gehe im schlimmsten Fall mit der Masse unter. Vorgesorgt hat man ja sowieso nie.

Auf jeden Fall verlierst Du genauso viel, wie alle anderen.

Welch gute, und beruhigende Gesellschaft, in der man sich gegenseitig die Hand hält, während alle heulend und kreischend auf das Ende des Sturms warten!

Aussteigen ist der sichere Tod, im Boot bleiben die einzige Wahl VIELLEICHT zu überleben.

Das ist die Gefahr, wenn es einem in schönen, ruhigen Zeiten nur allzu Recht ist, mit allen im selben Boot zu sitzen, statt sich etwas anzustrengen, um mehr zu erreichen.

Denn machen wir uns nichts vor:

Jeder in dem Boot macht das Gleiche wie der DAI. Der dümmste anzunehmende Investor. Selbst und obwohl man eigentlich in der Lage wäre, besser zu sein als er, ruht man sich lieber auf der einfachsten denkbaren Lösung aus.

Dadurch wird die breite Masse SCHLECHTER, als sie eigentlich sein könnte. Sie senkt damit die Leistungs- und Performance-Erwartung des Durchschnitts.

Man denke nur an die vielen großen und kleinen Autoritäten und Volksweisheiten, die nicht zweifeln lassen: Man kann "den Markt" nicht schlagen.

Und das wiederum ist positiv für jeden, der versucht ein besserer Performer zu sein! Denn wenn sich rund 90% aller Markt-Teilnehmer selbst nur passiv und suboptimal verhalten, muss ein überdurchschnittlicher Performer nur den kleinen Finger rühren, um zu den Top 10% des Marktes zu gehören.

So hast Du das sicher noch nie betrachtet, oder?

Wer sich aktiv dafür entscheidet, ein besserer Performer zu werden, der DARF gar nicht anders als NICHT AKZEPTIEREN, dass man nicht besser als das Mittelmaß sein kann.

Die große Frage also lautet: Wie kann man denn besser werden als der Durchschnitt? Wir haben es schon angesprochen:

Werde aktiv und kenne Deine Position auf der Welle, die Wetterdaten, das Marktklima und die Klimazone!

Wer es versteht die frühen Anzeichen für schlechtes Wetter zu erkennen, der kann viel eher darauf reagieren, als es ein reiner Mitläufer tut.

Während die Sonne noch scheint, erkennt der informierte Marktteilnehmer an ganz vielen kleinen und großen Veränderungen, dass sich die Lage langsam ändert. Beim Wetter-Beispiel wäre das:

Ein Top-Performer ist demnach vor allem dreierlei:

Denn, um es frei nach Howard Marks (CEO von Oaktree Capital Management, verwaltet derzeit $148 Mrd.) zu sagen: Die Geschichte wiederholt sich nicht - sie REIMT sich aber!

Ich weiß, was Du jetzt denkst:

Das ist bestimmt schwierig, langwierig und zeitaufwändig...

Aber ich kann Dich beruhigen: Das ist es eigentlich nicht. Vor allem nicht zeitaufwändig! Denn:

Hat man einmal die Handvoll der wichtigsten Faktoren und Indikatoren für die Bestimmung von Klima und Wetter der internationalen Finanzmärkte in seinem Repertoire, liegt der zeitliche Aufwand für die Analyse der Märkte bei nahezu NULL.

Ein Thermometer können wir schließlich auch innerhalb von SEKUNDEN ablesen und deuten, wenn wir einmal gelernt haben, wie wir "Celsius" oder "Fahrenheit" zu interpretieren haben!

Dazu noch ein paar andere Instrumente, wie ein Barometer, ein Manometer, etc. und fertig ist die adäquate Feststellung von Wetter und Marktklima. Komplizierter wird es nicht.

Ray Dalio spricht hier von einer "Maschine".

Die Interpretation der uns dann vorliegenden Werte ist uns schließlich aus der Beobachtung der Vergangenheit vorgegeben.

Das alles dauert vielleicht 20-30 Minuten pro Monat... Das sind gerade einmal 3-6 Stunden IM JAHR für bessere Performance.

Ich weiß nicht, ob Du das als viel bezeichnen würdest, ich eher nicht. Es ist ein halber Arbeitstag pro Jahr.

Was man mit dem halben Arbeitstag erreicht? Eine ganze Menge:

Angenommen, Du hast ein 100.000 Euro-Depot und 100% davon nach dem Szenario 2 (siehe oben) gehandelt. Dann hätte Dir das Markttiming, welches Du dank Deinem Wissen anwenden konntest, in dem Jahr 45.000€ ÜBERPERFORMANCE eingebracht (nicht Gewinn).

Das macht bei 6 Stunden Marktanalyse und entsprechendem Handel einen "Stundenlohn" von 7.500 €…

Du denkst jetzt "Das kann nicht sein!" – rechne es nach. Du hättest statt 81.000€ Buchwert nach einem Jahr ein Portfolio von 126.000€. Also eine Buch-Rendite von +26%, statt einen Buchverlust von -19%.

Eine Position "einfach irgendwann" einzugehen, um dabei zu sein, weil eine Aktie schon längere Zeit steigt, ist also vermutlich nicht das, was einem erfolgreiche Investment-Legenden raten. Ganz zu schweigen von den Studien zu KGV & Co.

Und tatsächlich, auch DER MEISTER sieht das anders:

Waren Buffett würde niemals Aktien von Unternehmen zu einem x-beliebigen Zeitpunkt kaufen. Er hat es nämlich gelernt die Marktzeichen - das Wetter und das Klima – perfekt zu lesen. Das war damals WEITAUS schwieriger als heute und damit eine außergewöhnliche, bewundernswerte Leistung.

Und sein allerwichtigster Rat an alle Investoren lautet, kein Geld zu verlieren.

Doch leider hält sich kaum einer WIRKLICH daran.

Was bedeutet seine oberste Regel "Verliere kein Geld" in unserem Sinne genau?

Ganz einfach und logisch:

Jeder Euro, den man zu viel aus der Hand gibt, kann in der Folgezeit KEINE Zinsen und Zinseszinsen einbringen.

(Er hatte es auf seine Investitionen bezogen: Gib nur 50 cent für einen Dollar aus. Kaufe also einen Wert, den es gerade im Sonderangebot gibt.)

Daraus lässt sich weiterdenkend ableiten, dass die Rendite-Treppe immer steiler ansteigt, wenn die Verluste, also die "Draw-Downs" eines Portfolios möglichst klein gehalten werden, und die Equity-Kurve (der Portfolio-Wert) sich möglichst KONSTANT entwickelt, ohne große Schwankungen vorzuweisen.

Es stellt sich also die Frage: Welche Equity-Kurve ist konstanter?

Wenn man einfach irgendwann eine Aktie (oder Index) zu irgendeinem Preis kauft, und dann erstmal ein halbes Jahr zuschaut, wie man an Buchwert verliert? – Ganz zu schweigen von "Buy-and-Hold", also ohne Ausstiegsszenario?

Oder wenn man abwartet, bis die Kurse etwas "zurückkommen", um dann beherzt zuzuschlagen und zusätzlich auch mal einen Verkauf erwägt, wenn sich die Märkte im "(z.T. irrationalen) Überschwang" befinden?

Natürlich zweiteres. Und das wirkt sich selbst bei einem kleinen Timing-induzierten Equity-Glättungs-Effekt bereits sehr stark auf die End-Rendite eines langjährigen Investments aus.

Kleines Gedankenspiel gefällig?

Schafft man beispielsweise durch eine einfache Markt-Timing-Technik eine jährliche Netto-Performance von +1% gegenüber der Stillhalter-Strategie (8% pro Jahr, statt 7% pro Jahr nach Abzug von Steuer und Gebühren) zu erreichen, bedeutet das für ein 30jähriges Investment, dass am Ende 32,19% mehr Wert im Depot liegt.

Oder in Zahlen ausgedrückt: Ein 100.000€-Startdepot (einmalige Anlage) liegt dann bei 1.006.265,69€ statt bei 761.225,50€.

(Ich möchte nicht unerwähnt lassen, dass mir die Ironie meiner Argumentation bewusst ist: Ich verwende statistische Mittelwerte, deren Varianz sehr hoch ausfallen kann, obwohl ich sie zuvor kritisiert habe… - aber es ist nur ein Gedankenspiel um ein Prinzip zu verdeutlichen …)

Und hier kommt die Methode, die bei regelmäßigem Handel genau dieses eine Prozent bringt:

Du wirst jetzt lachen, aber es gibt eine EXTREM einfache Technik, seine persönliche Performance sofort um 1% zu verbessern. Sie ist so einfach, ich muss selbst schmunzeln, während ich es hier aufschreibe.

Wir folgen damit der Idee, dass es bei Aktien, wie auch bei den Tagestemperaturen typische Schwankungen gibt! Tagsüber 20 Grad Celsius, nachts hingegen nur 8 Grad...

Statt Aktien, Fonds oder ETFs zu einem Stichtag MARKET zu kaufen, setze eine LIMIT-Order 1% weiter unten ein. APPLE kostet gerade 130 US-Dollar? Setze Deine LIMIT-Order auf $128,7.

Die 1%-Differenz beträgt $1,30 und ist selbst in ruhigen Zeiten gerade einmal die HÄLFTE der typischen Tagesschwankung (ATR).

Das bedeutet: Die Wahrscheinlichkeit, dass man noch am selben Tag ausgeführt wird, ist sehr hoch. Wir erinnern uns: Wir können schließlich nicht 100% abschätzen was der genaue Tiefpunkt ist!

Das ist in etwa so, als würde man am Tag darauf wetten, dass die Nachttemperaturen niedriger sind: Das ist sehr wahrscheinlich!

Und weil es so schön ist: Verfahre beim Verkauf deiner Aktien genauso. Verkaufe die Aktien nicht MARKET, sondern mit einem Sell-Limit-Order von 1% über dem Marktpreis.

Zack – 2% mehr Performance…

Wenn Du den Preis also bisher bei Kauf- und Verkaufsentscheidungen einzig und allein dem Zufall überlassen hast (z.B. durch einen zum Stichtag ausgeführten Sparplan), dann hast Du nun plötzlich eine persönliche Überperformance erreicht.

Eine weitere "Optimierung" könnte man zudem erreichen, wenn man auch die Tageszeit beachtet… Aber das führt dann jetzt doch etwas weit von unseren eigentlichen Gedanken weg.

Das Portfolio-Umschichtungsvolumen muss für diesen "Trick" lediglich 50% p.a. betragen. Also alle 2 Jahre müssten alle Wertpapiere in Depot einmal gekauft und wieder verkauft werden.

Überlegen wir uns die Implikation.

Waren Buffett wäre fast schon ein bisschen stolz auf uns: Wir haben unsere Equity-Kurve ein kleines bisschen geglättet! Denn: Durch den Kauf 1% unterhalb des Marktwertes zu einem zufälligen Moment fällt unser persönlicher Draw-Down nun auch um 1% geringer aus als bei einer vollkommen zufälligen Strategie.

Und beim Verkauf haben wir 1% mehr reale Rendite erwirtschaftet, die wir später als bares Geld wiederanlegen können.

Jetzt stellt sich die Frage, ob ein längerfristig agierender Investor mit einem Anlagehorizont von 20-40 Jahren die gleiche Technik nutzen kann. Und wenn ja: Was das dann am Ende bringt?

Egal, ob Unternehmensaktie oder Index. Den Discounted-Limit-Order-Ansatz kann man schließlich auch ganz einfach auf seine Langfrist-Investments übertragen.

Die Kurse gehen schließlich nicht immer nach oben, sondern korrigieren auch immer wieder um einen beachtlichen Prozentbetrag.

Um einen Discount auf den Markt zu bekommen, muss ein intelligenter Investor mit Spaß am Timing also eigentlich nur einen größeren Spread zwischen Kurs und Limit einsetzen, wie im Intraday-Beispiel oben.

Aber wie hoch sollte man ihn wählen?

Dafür muss er sich nur das durchschnittliche Korrektur-Verhalten des beobachteten Marktes anschauen. Das kann bei einer Aktie sehr weit sein, z.B. 30%, bei einem Index wie dem S&P 500 wiederum nur 6-8%.

Und schon ist der Discount gesetzt. Beobachtet der Investor also, dass der Kurs seines Objektes vom Hochpunkt um den Mindestkorrekturbetrag gefallen ist, kann er dort zuschlagen. Fällt der Kurs vom aktuellen Kaufkurs ein weiteres Mal um den Betrag, wird wieder gekauft.

Das versuchen wir natürlich zu vermeiden, aber dazu kommen wir später bei der "Klima"-Thematik.

So kann ein Investor sich sicher sein, dass er NICHT zum höchsten Kurs gekauft und einen RELATIV günstigen Preis bekommen hat.

Wie sieht das mit dem Risiko aus? Auch hierzu möchte ich noch einmal Howard Marks heranziehen. Denn seine Sicht auf die Welt von Chance und Risiko ist genau das Gegenteil von dem, was der Durchschnittsinvestor als intuitiv bezeichnen würde.

Marks vertritt in seinen Büchern "Marktzyklen meistern" und "Der Finanz-Code" die These, dass Märkte immer zwischen zwei Extremen pendeln. Und wenn sich Menschen "sicher" fühlen, dann genau das Gegenteil der Fall ist:

Sie befinden sich gerade dann in BESONDERS RISIKOREICHEN Zeiten.

Wieso?

Betrachten wir dazu unsere Durchschnittsrendite-Überlegung, auf der so viele Rechnungen (und auch meine) beruhen: 7% Rendite im langfristigen Durchschnitt.

Das bedeutet unter der Annahme, dass Aktienkurse zyklisch schwanken, dass es Zeiträume (z.B. Jahre) gibt, in denen der Aktienmarkt eine Performance über 7% -sagen wir z.B. 20%- und in anderen Jahren dann eine Performance von unter 7% erreicht. Zum Beispiel -13%.

Die meisten Investoren betrachten für ihren Markteintritt die (positive) Rendite der letzten Vergangenheit und freuen sich bei so stark gestiegenen Preisen, dass sie sich zu den hohen Preisen auch noch einkaufen können. Mit der Hoffnung auf WEITER steigende Kurse.

Doch nach einer Zeit von ÜBERDURCHSCHNITTLICHEN Renditen MUSS schließlich eine Phase von UNTERDURCHSCHNITTLICHEN Kursen kommen, damit der langfristige Durchschnitt seine Gültigkeit hat.

Wie bei einer Welle, deren Hochpunkt auch irgendwann erreicht ist! Oder die Tageshöchst-Temperatur.

Und dass die langfristige Rendite sich vermutlich nicht plötzlich komplett verändert, sollte klar sein:

Der "7%- Durchschnitt" entspricht schließlich nicht irgendeiner fixen Idee und kann beliebig angepasst werden. Er hat etwas mit fundamentalen gesamtökonomischen Gegebenheiten zu tun, dem MARKTKLIMA.

Er kann sich zwar auch ändern, aber bei weitem nicht so schnell, wie sich die Aktienkurse täglich, wöchentlich oder monatlich bewegen.

Bleibt also: Liegt die Rendite der letzten Vergangenheit über 7%, zahlt der Käufer ein PREMIUM auf seine Langfrist-Rendite, liegt sie darunter bekommt er einen DISCOUNT.

Das Risiko, weniger Rendite zu erwirtschaften ist dann BESONDERS HOCH (fast schon unvermeidlich), wenn die Rendite (und damit der Preis) im Moment hoch ist.

Der Investor FÜHLT sich aber paradoxerweise zu dem Zeitpunkt besonders sicher…

Man muss also darauf warten, dass man einen DISCOUNT bekommt.

Beim S&P 500 passiert ein solcher 6-8%-Discount tatsächlich mehrmals im Jahr. Oft liegt er irgendwo zwischen 6 und 15 Prozent.

Also: Nein, man sitzt nicht so lange auf Cash. Wartet man auf eine Korrektur, ist man circa 3-5-mal im Jahr an einem guten, relativ günstigen Einstiegspunkt. Alle 2-4 Monate. Das ist für einen langfristig ausgelegten Renten-Investor vermutlich zu ertragen!

Und was die Verzinsung angeht, sollte man den Effekt von gefallenen Kursen und der daraus folgenden Erholung nicht unterschätzen:

Denn auf eine Korrektur von 10% oder mehr folgt OFT innerhalb von nur 1-3 Monaten ein Kurssprung von 10% oder mehr (bezogen auf den S&P-Index).

Damit ist also die langjährig erwartete Durchschnittsrendite von 7% pro Jahr bereits nach maximal einem Drittel der Zeit ÜBERTROFFEN. Besonnene Investoren müssten dann eigentlich ihr Geld wieder aus dem Markt nehmen und damit ihr Risiko knallhart begrenzen.

Denn solange Geld im Markt liegt, besteht ein Kursrisiko. Moderne Anlagestrategien großer Fonds beruhen übrigens genau auf dieser Überlegung:

Eine Anlage ist dann besser, wenn man bei einer Anlage von 1 Jahr nur 7% in beispielsweise nur 9 Monaten Aktivität erhält, als 8% in 12 Monaten. – Da das Risiko für Verlust geringer ist!

Und genauso hier: Möchte man lieber "vielleicht" 20% in 12 Monaten erreichen, oder besser zwei Mal im Jahr weitaus sichere 8% in jeweils 2-3 Monaten? Und dafür in Kauf nehmen längere Zeit auf Geld zu sitzen, das man in der Zwischenzeit nicht für sich arbeiten lassen kann?

Oder um es anders auszudrücken:

Wir tendieren gerne dazu, den Zins auf eine feste Zeiteinheit zu beziehen. Zum Beispiel per annum… So haben wir das gelernt und es ist uns sehr bekannt.

Aber das ist irreführend. In der Geldanlage ist Zeit eigentlich eine untergeordnete Größe. Im Grunde ist es doch egal, ob man in 3 Monaten einen Wert von 8% Rendite erreicht, oder in 9. Oder vielleicht erst in 16 oder 24 Monaten.

Risk-Reward, also Risiko und Rendite sind doch viel entscheidender: Mit welcher Wahrscheinlichkeit wir eine angepeilte Rendite erreichen. - Egal in welcher Zeit.

Laut gängiger Theorie wird die Rendite dann erhöht, wenn man ein höheres Risiko eingeht.

Interpretiert man aber die Ausführungen von Howard Marks in dem gerade betrachteten Sinn, dann muss man ganz entgegengesetzt denken.

Dann könnte man behaupten, dass es ein hohes Risiko ist, in stark steigende Märkte zu kaufen, weil der Kurs von weiter oben auch tiefer fallen wird (auch, wenn die langfristige Rendite positiv ist), wodurch die Renditeerwartung fällt.

Und vice versa: Wenn die Kurse schon niedriger sind, können sie nicht viel weiter fallen. Das Risiko ist geringer, die zu erwartenden Rendite aber höher!

Wenn es mehrere Tage Regenwetter gibt, ist die Wahrscheinlichkeit, dass es noch schlechter wird schließlich auch nicht besonders hoch. Zumindest, wenn man weiß, ob es Sommer oder Winter ist.

Und damit kommen wir auf die nächste Bedingung für eine Performance-Verbesserung:

Du erinnerst Dich, ich habe vorhin gesagt "folgt OFT [..] ein Kurssprung von 10% [..]". Das ist nicht immer der Fall. In mehreren Fällen korrigiert der Markt auch um einiges weiter.

Und hier stellt sich die Frage:

Kann man die Chance auf einen kommenden Kurssprung systematisch erhöhen?

Oder umgekehrt: Kann man das Risiko minimieren, dass sich die Korrektur zu einer viel weitreichenderen Korrektur entwickelt, der Markt vielleicht sogar "crasht"?

MEINE Antwort ist: Ja absolut, das geht.

Und zwar, indem man sich klar macht, in welcher Jahreszeit wir uns befinden. Und damit meine ich NICHT die bekannten statischen Saisonalitäten-Modelle, wie es z.B. Thomas Gebert in seinen Publikationen betrachtet.

Auch nicht Frühling, Sommer, Herbst und Winter, "Sell in May", das starke Q4, oder was man auch bei SEASONAX, etc. nachschauen kann…

Also nicht die auf den Faktor Zeit basierende Modelle.

Sondern bezogen auf die viel wichtigeren und einflussreicheren Faktoren: die Akteure selbst. Ob sie eher Sonne im Herzen haben, oder den sibirischen Winter erwarten.

Denn, ob Du es glaubst oder nicht: 10 Grad Celsius ist wenig, wenn wir uns in einer milden Sommernacht befinden. Aber es ist viel, wenn es eisiger Winter ist.

Wenn wir jetzt Wetten abschließen sollen, ob sich ein Marktteilnehmer in den nächsten 12 Stunden eher den Pullover auszieht, oder eine warme Jacke überwirft, hilft uns das Wissen über die Jahreszeit sehr weiter.

Dafür gibt es natürlich mehrere unterschiedliche Herangehensweisen. In diesem Text beschränke ich mich auf eine.

Natürlich könnte ich jetzt die bekannten Trendbestimmungstechniken verwenden. Preis Momentum? Oder Gleitende Durchschnitte? Kann man alles machen und ist nicht verkehrt. Aber ich möchte ja nicht wiederkäuen, was JEDER schon gehört hat…

Der folgende Indikator ist für die Beschaffenheit eines Marktes sehr bedeutsam, bekommt aber bei privaten Investitionsentscheidungen weniger Beachtung, als er verdient.

Du kennst sicher den Spruch "Man muss kaufen, wenn in den Straßen Blut fließt". Er wird dem Baron Sir Nathan Mayer Rothschild zugeschrieben und gerne zitiert. Das Problem ist: Wann sieht man, dass Blut fließt?

Stell Dir vor, du kannst einen einzigen Wert anschauen, und kannst daraus ableiten, wie viel Blut gerade bei den professionellen (und weitaus besser informierten) Akteure fließt.

Wäre das nicht supercool?!

Man könnte genau sehen, ob die echten Kursbeweger, also die schweren Jungs, während fallenden Kursen ganz entspannt bleiben, oder ihre Positionen hektisch abzusichern versuchen.

Wenn sie relativ entspannt bleiben, kannst Du auch entspannt bleiben. Denn dann handelt es sich um eine ganz normale Korrektur. Eine kühle Sommernacht, sozusagen: Jeder geht von einem schönen sonnigen nächsten Tag aus.

Schlägt der Angst-Indikator aber stärker aus, wird es in den nächsten Tagen ungemütlich! Der Markt wird zum Schlachtfeld und das Blut beginnt zu fließen.

Oder bleiben wir beim Klima-Bild: Wenn die Vermögensverwalter, Hedge-Fonds und Versicherungen (kurz: die Kursbeweger) erwarten, dass eine Kaltfront oder vielleicht sogar der Winter kommt, werden sie extra hektisch.

Und jetzt die gute Nachricht: Es gibt sogar mehrere Messwerte für diesen Umstand. Einen davon stelle ich Dir hier vor:

Wir alle LIEBEN die amerikanischen Märkte. Warum? Weil sie im Vergleich zu allen anderen Märkten extrem viele Daten zur Verfügung stellen. Kostenlos. Damit haben selbst einfache Anleger Zugriff auf Informationen, die mehr wert sind als pures Gold.

Eine dieser Information ist die Volatilität.

Sie zeigt uns zu jedem beliebigen Zeitpunkt ganz genau, welche erwartete Schwankungsintensität die Optionshändler von einem Markt in den nächsten 30 Tagen erwarten.

Und da die Optionshändler mit größeren Paketen handeln, sind das in der Regel diejenigen, die sich schon hunderttausende Mannjahre Gedanken über Risiko und Ertrag gemacht haben.

Und zudem insgesamt Billionen von Dollar bewegen.

Das sollten wir anerkennen und davon ausgehen, dass sie mit einer großen Wahrscheinlichkeit RICHTIG handeln.

Diese überaus wichtige VIX-Kurve wird einem auch bei Google direkt angezeigt, gibt man in den Suchschlitz "VIX" ein.

Studiere die Kurve der letzten Jahre ganz genau und vergleiche sie mit den Kursbewegungen des S&P 500. Du wirst spannende neue Erkenntnisse gewinnen!

Für uns Laien reicht es zu wissen, was uns erwartet, wenn die Volatilität plötzlich besonders stark ansteigt, und wann das Gröbste überstanden ist.

Steigt sie stark an, während sich auch die Kurse stärker nach unten bewegen, sollte man seine Position ebenfalls sofort absichern. Steigt sie nicht sonderlich stark, während die Marktpreise moderat in Richtung unserer anvisierten DISCOUNT-Marke fallen, besteht kein Grund zur Panik.

Sobald die Volatilität jedoch NICHT mehr steigt, sondern zu fallen beginnt, ist Zeit für Discount-Shopping!

Es gibt mittlerweile unzählige und vielzitierte Studien zu diesem Thema (rund 8,5 Mio. Suchergebnisse bei Google), und die Fachwelt ist sich recht einig: Es gibt eine "Signifikate inverse Beziehung" zwischen Kursgewinnen und der Höhe des VIX.

Für uns Privatanleger ist der VIX damit ein unglaublicher Segen, wir können uns dieses Wissen vollkommen kostenlos zu Nutze machen!

Bekommst Du mit, dass die Aktienkurse etwas nachgeben, beobachte also einfach nur den VIX…

Und jetzt frage ich Dich: Glaubst Du noch immer, dass man den Markt nicht timen kann?

Bevor wir zum nächsten Punkt kommen, stellen wir uns noch ein paar wichtige spieltheoretische Fragen, die wir beim Thema "Spiel-Design" schon angerissen hatten.

Denn Sparplan-Anleger mit Durchschnittsrendite-Erwartung argumentieren gerne, dass alle die Überlegungen nichts bringen. Die LANGFRISTIGE Rendite gleicht sich der Marktrendite in der Unendlichkeit trotzdem an. Egal ob sie im ersten Jahr weiter oben oder unten lag.

Dass 50 Jahre dafür definitiv nicht auszureichen scheinen, haben wir ganz oben im Renditedreieck bereits gesehen.

Versuchen wir den Gedanken zu abstrahieren und ein "Spiel" zu konstruieren, in dem diese Aussage korrekt ist.

In der Spieltheorie gibt es unterschiedliche Standard-Modellierungen. Für uns wichtig ist die Frage, ob man einen oder mehrere Züge machen darf, und ob es ein Ende gibt.

Die Spiel-Modellierung von passiven Sparplan-Freunden kann man als ein Spiel mit einer Runde und einem festen Ende bezeichnen. Der Anleger darf am Anfang entscheiden, ob er Geld auf den Markt setzt (investier ist), oder nicht (flat bleibt).

Nach 30 Jahren hat er dann entweder eine Rendite oder eben nicht.

Da das Spiel in der Vergangenheit auf lange Sicht immer einen positiven ERWARTUNGSWERT hatte, wird er logischerweise investieren. Seine Erwartung ist die durchschnittliche Marktrendite.

Damit hat er genau einmal eine Entscheidung getroffen und spart dann z.B. monatlich. Die Entscheidung INVESTIERT ist gefallen, von nun an ist er passiv.

Ein aktiv handelnder Investor spielt jedoch ein anderes Spiel.

Selbst, wenn er auch nur 1x im Jahr umschichtet.

Sein Spiel besteht aus vielen Runden und hat in der Regel kein fest gestecktes Ende. Er hat immer wieder eine Entscheidung zu treffen, die zwei unterschiedliche (Grund-)Ausprägungen haben kann: investiert oder flat.

Die Dauer einer Runde ist ebenfalls variabel. Sie kann ein Jahr dauern, oder nur ein paar Wochen. In jeder dieser Runden entscheidet er neu über seine Position.

Auch den Einsatz für das Spiel kann er jedes Mal selbst bestimmen.

Seine Rendite-Erwartung ist nicht fix und die Langfristrendite für ihn nur ein Richtwert, den er durch seinen persönlichen Zeit-Einsatz schlagen möchte.

Und da seine Entscheidung auch immer "flat" sein kann, ist seine Rendite in der Zeit von fallenden Marktpreisen zwar 0%, aber immer noch eine Überrendite gegenüber dem Markt.

Damit ist das Spiel dann lohnend, wenn er mit möglichst geringem Aufwand eine kurzfristige Überrendite gegenüber einer langfristig erwarteten Rendite erreicht.

Immer wieder eine kurzfristige Überrendite führt schließlich langfristig unweigerlich zu einem Vermögen, und NICHT zu einer Angleichung an die Durchschnittsrendite. Wir erinnern uns an die Verbesserung der Erwartung um nur 1% p.a. von 7% auf 8%.

Solange der positive Ausgang bei MÖGLICHST vielen Spielen erreicht wird. Denn es werden natürlich auch Spiele verloren werden.

Für den passiven Investor wäre das die Katastrophe, denn damit wäre ein ganzes Investoren-Leben ausradiert. Für ihn steht ALLES auf dem Spiel.

Für den aktiven Investor hingegen ist das nur EINE Runde. Und ist er sich weiterhin sicher, dass seine Anleger-Systematik funktioniert, braucht er nur auf die nächste Runde zu warten.

Jetzt ergibt sich ein Problem, das seine positive Erwartung trübt, und woran sehr viele aktive Investoren scheitern.

Und genau das Problem füttert leider den Mythos "Man kann nie langfristig besser sein als der Markt" ganz außerordentlich:

Eine Kontinuität darf nicht erwartet werden!

Man muss sich Gedanken über die KLIMAZONE zu machen!

Wir haben uns nun eine wunderbare Taktik überlegt, wie wir kurz- bis mittelfristige Kursgewinne erzielen können, die die durchschnittliche Jahresrendite übersteigen.

Aber eine Sache ist für uns in jedem beliebigen Moment so selbstverständlich, dass wir uns darüber keine Gedanken machen.

Und zwar, dass wir uns in einer bestimmten Klimazone befinden.

Das Problem dabei ist: Unser Boot ist natürlich nicht fest verankert, und wird deswegen durch die Strömungen über ALLE Weltmeere getrieben. Und da bleibt es nicht aus, dass sich alle 10-15 Jahre das gesamte Klima verändert.

Als aktiver Anleger muss man seine zuvor gesteckte Strategie daher in regelmäßigen Abständen kritisch hinterfragen.

Betrachten wir die 70er Jahre, so fällt auf, dass ein Investment in Aktien schlecht und dumm war. Warum? Weil es eine lange Seitwärtsbewegung in den Märkten gab, und die Gesamt-Rendite damit nach einem vollen Jahrzehnt irgendwo bei null pendelte.

Eine andere Anlage hätte eine VIEL bessere und VIEL sichere Rendite eingebracht: Die Zinsanlage.

Ich weiß, das ist heute kaum vorstellbar, aber so war das.

Mitte der 70er Jahre wurden kurzfristige Spareinlagen dank Hochzins-Politik mit teilweise über 8% verzinst. Anfang der 80er Jahre waren sogar teilweise bis zu 15% p.a. für sichere T-Bonds drin…

Also auf SPAREINLAGEN. OHNE Kursrisiko!

Wer sich hier als Buy & Hold-Investor mit unsicheren 0% im Jahrzehnt zufriedengegeben hat, statt sicheren 8% p.a., dem ist wohl nicht mehr zu helfen.

Heute hat sich das Verhältnis ins Gegenteil verändert. Seit Jahrzehnten steigen die Aktienkurse stark an, während die Zinsen sich teilweise sogar ins Negative bewegen.

Damit haben wir einen einfachen und sehr wichtigen Faktor kennengelernt, der das für uns Individuen scheinbar sehr konstante Klima sehr stark beeinflusst.

Warum aber hat er eine so starke Macht auf die Art und Weise, wie wir die Märkte sehen?

Weil diese Veränderung einen direkten Einfluss auf Millionen-Milliarden individuelle Einzelentscheidungen hat. Für jeden Investor ist klar:

Wenn die erwartete Rendite eines Investitionsobjekts sinkt, dann wird es ab einem bestimmten Punkt notwendig sein, sich einem anderen Investment zuzuwenden. Und zwar dahin, wo eine bessere Rendite erwartet wird.

Und da wir glücklicherweise sehr transparente Märkte haben, kann man die tatsächlichen Bewegungen der individuellen Einzelentscheidungen sehr gut beobachten.

Die zweite interessante Beobachtung ist: Preise, welche steigen und längerfristige Rendite erwarten lassen, ziehen wiederum neue Investoren an!

Damit wird aus einem Hype, oder einer Mode erst eine Bewegung und schließlich ein handfester Trend.

Und dieser Trend bleibt in der Regel dann für lange Zeit bestehen, die träge Masse springt nicht ganz plötzlich auf ein anderes Boot auf.

Das ist unsere neue Klimazone!

Fügen wir nun alles zusammen.

Klimazone: Wir sind derzeit am Aktienmarkt in einem starken Trend, der schon in den 90er Jahren begonnen hat. Dafür haben das Ende des kalten Krieges und entsprechende Investitionsanreize der Zentralbanken gesorgt.

Das war aber, wie wir gesehen haben nicht immer der Fall, und wird auch irgendwann ein Ende haben!

Die Reaktionen der Zentralbanken auf neuerliche Wirtschaftskrisen beschleunigen allerdings aktuell diesen Trend. Wenn sich hier grundlegend was verändert, sollte man seine Klimazone überdenken und entsprechend das Anlage-Asset wechseln.

Jahreszeit: Beobachtest Du Deine großen, professionellen Marktteilnehmer, und verstehst, was bei ihnen Panik oder Gleichgültigkeit ist, dann weißt Du auch, wie Du Dich verhalten musst.

Wochen-Wetter: Weißt Du durch Beobachtung, dass es sich bei dem aktuellen Regenwetter nur um einen Sommerregen und keinen Blizzard handelt, dann solltest Du davon ausgehen, dass bald wieder die Sonne scheint!

Tages-Temperaturen: Nutze die tägliche Schwankung der Temperaturen für Dich aus, und hole damit leicht nochmal 2% mehr heraus.

Beginne von Vorn: Dein Spiel hat unendlich viele Runden. Entscheide Dich immer wieder, ob Du dabei sein willst, oder nicht. Du wirst auch mal verlieren, aber ab jetzt hast Du Deine Gewinnwahrscheinlichkeit stark erhöht.

Das war’s.

Nachdem Du von der für Dich vermutlich unrealistisch klingenden Überschrift in diesen Artikel hineingezogen wurdest, und es geschafft hast bis zum Schluss dabei zu bleiben, wirst Du vielleicht nun etwas an Dir bemerkt haben:

Dann möchte ich Dir auf den Weg geben:

Herzlichen Glückwunsch, Du kannst von nun an fundiert in den Aktienmarkt investieren…

Aber Du hast den Kaninchenbau gerade erst betreten!

Denn an jedem angesprochenem Punkt habe ich Dir nur EINE IDEE gegeben, an was für Stellschrauben man spielen kann, um seine Rendite zu erhöhen und sein Risiko zu verringern. Doch tatsächlich gibt es da noch sehr viel mehr…

Wenn Du gründlich recherchierst und am Ball bleibst, wirst Du Deine Fragen beantworten und feststellen, dass die meisten Marktteilnehmer, denen Du vorher so viel Expertise zugetraut hast, schlichtweg falsch liegen…

Oder Du meldest Dich mal bei mir und wir sprechen darüber, wie Du Deine Lernkurve beschleunigen kannst. Wie Du dein Geld effektiv und aktiv nutzt, um Deine Träume und Ziele zu erfüllen.

Das ist Deine Entscheidung und keine ist besser als die andere:

Komplett passiv bekommen, was einem der Markt hinwirft - oder AUFWAND betreiben, um besser zu sein als 90% der anderen…

Es hat alles seine Vor- und Nachteile.

Viel Erfolg!

Erfahre, wie du durch die Analyse von Preismustern und die Beobachtung von Kursbewegungen eine erfolgreiche Strategie für den Handel mit Price-Action entwickeln kannst.

Der größte kostenlose Ratgeber zum Thema Trading und Daytrading lernen - Wirklich ALLES, was du wissen muss, um mit dem Trading zu beginnen und erfolgreich zu werden.

Trader- oder Aktien-Depots online Vergleichen und eröffnen. KEINE Mindesteinlage. 0€ Depotgebühr. Ab 0€ handeln. Depot finden und eröffnen. Günstig traden zu Top-Konditionen. Günstig Geld anlegen in Aktien, ETF, CFD, Futures & Co.

Erschließe neue Möglichkeiten im Trading mit dem besten Anbieter, um ein kostenloses Demokonto zu eröffnen! Mit diesem Demokonto kannst du risikofrei handeln und von Expertenwissen profitieren.

In diesem Leitfaden zum Prop-Trading erfährst du alles über die Besonderheiten des Prop-Trading und wie du ein erfolgreicher Trader wirst.

a Das hochgestellte (a) ist ein von uns markierter Affiliate-Link. Wir profitieren in irgendeiner Weise finanziell durch einen Klick auf diesen Link. Nur so können wir diese Webseite betreiben.